TIME:2021-10-22 浏览:1240

自去年“三条红线”等系列调控政策发布以来,境外市场对中国地产行业的未来发展颇为担忧,而近期国内房企的连环债务暴雷,也对境外债券投资者的信心造成了不小的冲击和影响。

当前,地产境外美元债市场较为动荡,部分房企的债券在二级市场一跌再跌。随着境外发债偿债高峰的到来,房企的“借新还旧”滚动机制备受考验。在此背景下,房企通过境外债券市场的密集回购,希望重塑和提振市场和投资者的信心。

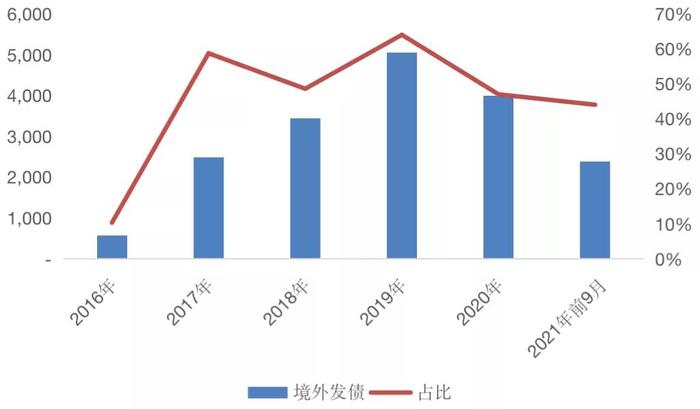

2017年以来,国内房企广泛发行境外美元债,境外发债逐渐成为房企融资的重要方式之一,融资量逐年上涨。2019年,100家典型房企境外发债达到高峰,融资量达到约5052亿元,占所有发债总量的64%.

2020年,新冠疫情全球扩散,美元债市场加剧动荡,伴随“三条红线”政策出台等诸多因素叠加,房企在境外发债上开始收缩,融资量约为3998亿元,同比下降21%,其在企业发债的占比也同比下降了17%。

2021年前9月,境外债券发行进一步收紧。房企境外发债2379亿元,同比下降24%,占比同比下降2个百分点至44%。

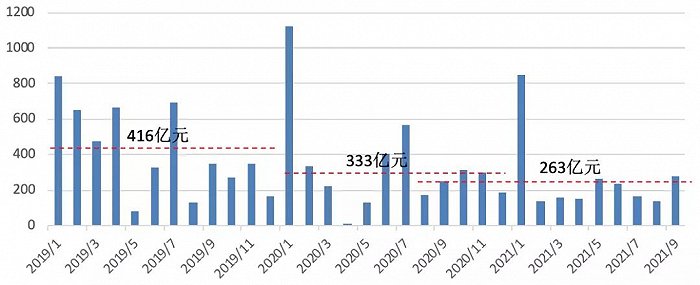

值得注意的是,2021年5月以来,多家房企的债务问题陆续爆发,中资地产债二级市场及一级市场发行较为震荡,房企境外发债并未呈现年中“小高峰”的趋势,境外发债量维持较低的水平。

从单月表现来看,“三条红线”政策发布以来,房企境外债单月平均融资额263亿元,较“三条红线”政策发布前明显下跌。

2021年以来,房企债务违约事件频繁增加,且逐步蔓延至头部房企。同时违约产品的类别也在持续扩大,由此前的信托贷款等非标产品,逐步蔓延至境内公募债,从而引发公募债券的信用风险。

此外,叠加房贷两集中等政策的影响,境外投资者对国内房地产行业的担忧进一步加剧,这也导致了近期房企境外发债市场波动较大,房企境外新债发行受阻。

2021年前9月,房企境外发债融资额仅占2021年全年到期金额的75%,72%的房企新发行债券小于2021年到期债券总额,而2020年前9月境外发债是2020年全年到期金额的2.42倍,彼时仅有43%的企业发行新债低于到期债券。

与发行量低迷相反的,是境外发债偿债高峰的到来。

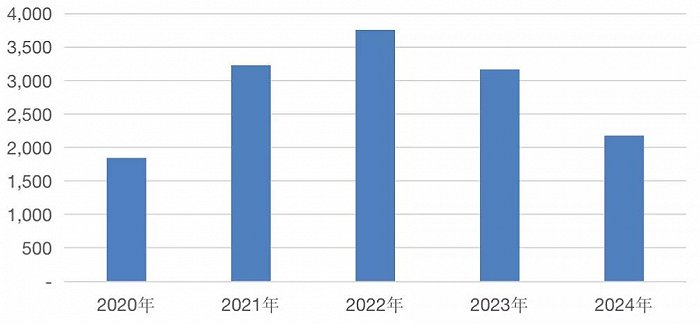

2021年起,房企的境外发债到期额暴涨,2021年、2022年、2023年到期美元债均达到3000亿元以上。其中,2022年到期美元债最高,规模达到3755亿元,境外偿债压力更大。

由于境外债的企业发行年限主要以1-5年为主,且近几年“借新还旧”持续滚动发行,随着境外债偿还高峰的到来,“借新还旧”滚动机制也将备受考验。

当下,房企美元债违约潮苗头的出现,给本就脆弱的境外债券市场造成了更大的打击,房企境外债券市场跌跌不休。因此,房企境外债券市场的信心重塑,以及新债的稳定发行显得尤为重要。

在此背景下,房企境外债券市场重现了一波回购潮。

一方面,通过回购可以进行债务置换和缓解短期内的到期压力。回购金额的59%的债券到期时间集中在2021年四季度以及2022年,如中梁控股进行了25次的境外债券的赎回动作,合计赎回2021四季度及2022年到期的1.29亿元的境外债,同时其还表示未来仍将积极强力加大债券回购力度。

另一方面,也在于提振和重塑市场信心,意在维稳。赎回债券到期年限还覆盖到2023年-2026年,范围较大;同时从债券赎回的单笔金额来看,单笔提前赎回金额一般为100万美元-800万美元不等,单笔赎回金额相对较小,呈现“高频次低额度”的特点。因而整体来看,债券赎回覆盖面较广,但赎回金额较小,企业旨在稳定各只债券的价格,提振市场信心。

据不完全统计,2021年下半年以来,18家房企陆续实行境外债回购举动,回购次数超过100次。从赎回数额来看,房企累计回购境外债券及票据涉及资金合计15.6亿美元,占初始发行金额4.07%。

总的来看,随着房企境外债到期高峰的到来,以及近期多家房企违约问题频发,房地产行业的境外债发行与偿还的压力也逐渐增大。

与此同时,在行业严厉的调控政策持续下,未来或有更多企业濒临美元债违约的风险。对于房企而言,在维护债券市场的信心的同时,更要积极和提前部署债券偿还计划,在根本上保证境外债券市场的再融资需求有序滚动,从而稳定企业的日常经营。