发布时间:2022-07-19 浏览:772

历时一年,保租房公募REITs试点终于传来新的好消息。

7月11日,首单保租房REITs红土创新深圳人才安居REITs获深交所审核通过,从正式申报到审核通过,只用了45天。

仅三日后,中金厦门安居REITs也获上交所通过。

也就是说,国内交易所目前在排队的2个保租房REITs项目,距离正式发行仅差临门一脚。

保租房金融体系进一步完善,这对开发企业资金退出提供了可行的范本,“投融管退”闭环被打通意味着租赁行业将迎来新发展。这应该是行业近期鲜有的一个好消息了。

今年上半年,整个资产证券化融资表现比较活跃。CAIC数据显示,上半年房企累计通过资产证券化融资合计规模1398亿,占整个发债总量的超三成。

时间拨回到2021年6月,发改委发布通知,将保租房纳入公募REITs试点行业范围。

直至今年5月27日,红土创新深圳安居REITs、中金厦门安居REITs分别于深交所、上交所和证监会报送申请材料,成为首批申报的保租房租赁REITs,也是目前在国内交易所排队的仅有的2个项目。

历经“受理”和“问询”,红土创新深圳安居REITs于7月11日“审核通过”,用时仅45天。紧接着,7月14日,中金厦门安居REITs也获上交所“通过”,用时48天。

最短45天是什么概念?我们查看了目前刚成立以及上市的项目,从申报到通过短则5个月,长则已历经一年多时间。

审批提速背后最大的原因来自于政策的支撑。自2022年年初,央行、银保监会发布关于保障性租赁住房有关贷款不纳入房地产贷款集中度管理的通知,明确支持保障性租赁住房发展。

近几个月以来,证监会、发改委等多方就保租房REITs发展提供支持。直至5月27日,深交所、上交所分别推进首单保租房REITs的申报审批工作,实际上,上述金融方面出台的多种政策推动保租房发展,鼓励更多市场主体加入建设。

这也为开发企业做出资金退出的范本以及指引,打通“投融管退”的闭环,保障性租赁住房金融体系进一步完善。

7月15日,沪深证券交易所发布施行《公开募集基础设施证券投资基金(REITs)规则适用指引第4号——保障性租赁住房(试行)》,对保障性租赁住房试点发行基础设施REITs进行规范和引导。

其中明确,原始权益人应当为开展保障性租赁住房业务的独立法人主体,不得开展商品住宅和商业地产开发业务。鼓励专业化、规模化的住房租赁企业开展保障性租赁住房基础设施基金试点。

过去,由于保租房项目需精装修建成后运营,存在项目回报周期长资金沉淀压力大的问题,且租金一般要低于市场价格约15%-20%,回报率相对较低。在多重因素的影响下,房企参与保租房的意愿并不强。

但随着政策支持,以及首批申报REITs项目通过,这将为市场化企业后续申报保租房REITs提供参照经验。

从首批申报REITs的产品情况来看,资产证券化申请需要产权明确,同时对企业的持有出租房源套数规模有一定的要求。

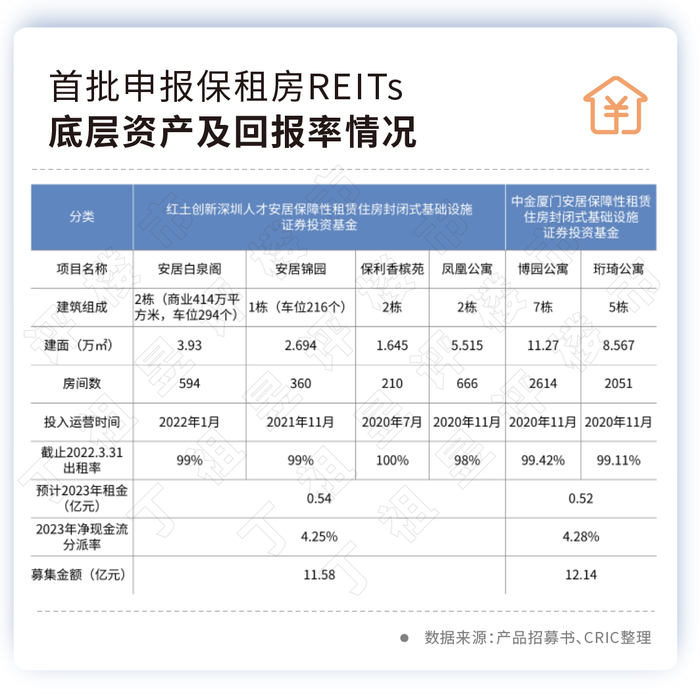

例如底层资产,首批申报REITs的产品涉及到的6个项目均获得保租房认证,产权清晰,出租率均达到98%以上,深圳安居保利香槟苑达到100%。租户租赁期限较长,一般以3年为主。租约长加上高出租率,这意味着持续稳定的现金收入。

租金构成相对丰富,除了住房租赁收入外,还可以发展商业、车位的租赁服务。比如深圳安居的百泉阁和锦园另有商业配套或者车位租赁服务。

按照最新的第4号指引,要求基础设施项目运营时间原则上不低于3年。也就是说,从投入运营到项目资产证券化申报,周期相对较短,这可以解决企业住房租赁项目资金沉淀周期长、资金压力大等难题。

从首批申报REITs的产品情况,厦门安居的两个项目运营时间均约为2.33年,深圳安居的保利香槟苑运营周期最长约为2.67年,最短的百泉阁为2个月,整体来看资金回报周期相对较短。

资产证券化工具的引用,为重资产持有保租房资金退出提供一个参考路径,将有效缩短资金回报周期,降低企业资金压力,特别是对一些近两年有保租房建设任务的国企来说具有重要意义。

目前,已有部分房企通过不同的方式参与保租房建设。

比如旭辉控股领寓旗下柚米寓九亭中心店经过认定被纳入上海松江区首批保障性租赁住房;而龙湖冠寓则通过轻资产方式参与到苏州木渎项目,该项目由村集体组织开发建设,龙湖整体租赁后展开运营,每年向村集体支付租金,运营期为15年。

房企资金退出完善的背景下,保租房不失为房企布局的一个新赛道,而保租房REITs若成功发行也为房企提供了新的融资思路。

保租房REITs快速通过审批,也让我们注意到今年上半年房企资产证券化融资的情况,一个词概括:活跃!

从整个资产证券化融资来看,相对于信用债和海外债,资产证券化融资比较亮眼。

上半年,正常融资渠道受阻,房企境内外累计发债融资(含证券化融资)共计人民币4488亿元,同比下降35%,房企融资端境况仍未有明显改善。海外债发行规模更是大降超7成。

反观资产证券化融资,上半年融资规模累计达到1398亿,同比虽下降24%,但降幅远低于信用债、海外债。且资产证券化融资占今年上半年房企境内外累计发债融资规模超3成。

存量资产资产证券化同样得到政策支持。

5月25日,国务院办公厅发布《关于进一步盘活存量资产扩大有效投资的意见》,鼓励企业选择适合的存量资产,采取多种方式予以盘活,这一政策的出台将极大地激活手中持有优质存量资产的企业特别是国企通过公募REITs、资产证券化等方式进行融资。

从企业来看,今年1-6月共有3家房企证券化融资超百亿,其中万科保持了2021年以来的领先,上半年通过发行各类证券化产品合计融资226亿,居各家房企之首,保利发展、中国金茂也紧随其后,证券化融资超百亿。

可以预见的是,一旦保租房REITs成功发行,房企资产证券化融资渠道将进一步被扩充。

自去年7月国务院发布《关于加快发展保障性租赁住房的意见》以来,保障性租赁住房上升国家战略,“十四五”时期40个重点城市计划新增保障性租赁住房650万套(间),保障性租赁住房成为重点城市新增住房供应的主力。

随着资产证券化融资工具不断完善,“投融管退”闭环被打通,保租房或将成为房企布局的一个新赛道,一方面可以盘活资产回收资金,增加企业的盈利增长点,同时也可以开辟一条新的融资路径。(界面新闻)

成功出让的15宗地里,除了仅有一名竞买人参与的4宗地块之外,剩...

TIME:2023-07-14

7月11日,截止发稿,津滨发展涨停,金科股份、中迪投资、京投发...

TIME:2023-07-12

与会专家认为,中国金州(黔西南)黄金交易市场项目符合黔西南州...

TIME:2023-06-08

评审会现场与会专家听取了中国城市创新产业研究院关于《广东省(...

TIME:2023-06-08

我们计划在一年内引进400余家设计工作室、超1000个优秀设计师。

TIME:2023-04-25