TIME:2021-02-03 浏览:1093

鲜少有人知道,陈卓林自幼喜好粤曲,曾拜于粤剧大师罗家宝门下。

2017年末,陈卓林在雅居乐发家之地广东中山举办了个人首张粤曲专辑《心曲雅韵》发布会,并称“为此已经准备了十几年”。

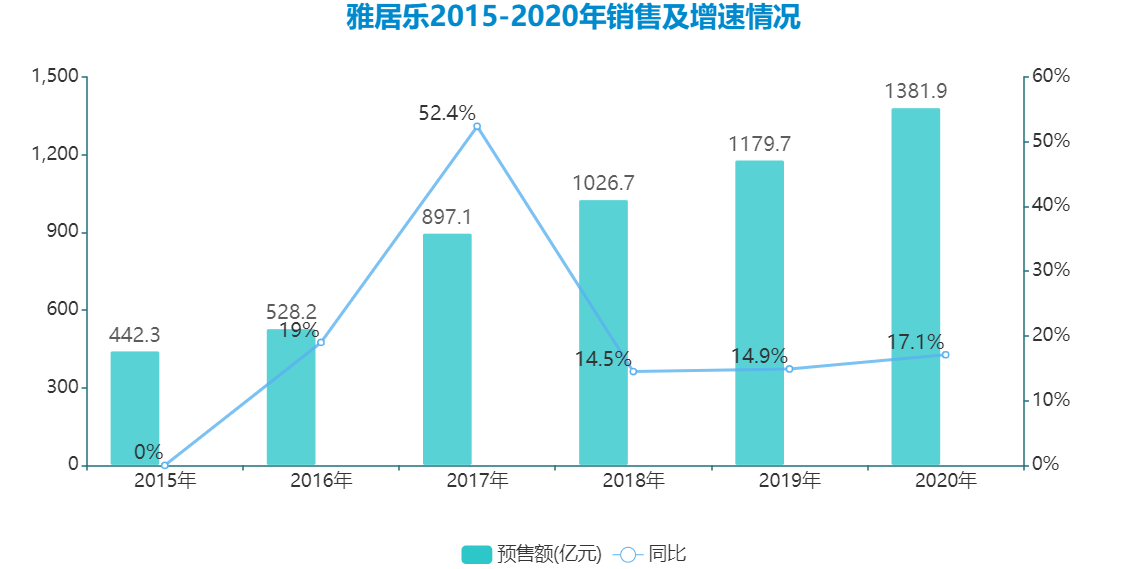

那时应该是陈卓林最为意气风发时候,从低谷与风波中走过来的雅居乐一路高歌猛进,销售创下近来最高年销售增速52.4%至897亿,站在了千亿的门口。

助推这家华南房企一路奔跑的,正是那片海南热土。

2002年,雅居乐以每平方米226元的成本拿下陵水清水湾土地;2009年,清水湾首次开盘创下64亿销售,入市均价超1万/平方米。

2017年,清水湾项目单盘销售170亿,夺下全国单盘项目销售冠军,在雅居乐全年销售中占比超20%。

清水湾给雅居乐带来的意义,远不止销售。

依托低成本土地、项目溢价空间,雅居乐创造了高毛利的神话。彼时,雅居乐毛利率一度飙升近20个百分点至40%之上,位居行业前列。

然而,一曲高歌就在2018年海南全域限购下戛然而止。此后两年,雅居乐徘徊千亿,毛利率也一度下降13个百分点。

如三年前陈卓林那首粤曲中所唱,“昔日雄风呀,岂可一朝散尽”,眼看如今这番情境,是否会有些许唏嘘?

土储变调

拿地,是影响房企利润空间的第一步。

2020年中期业绩会上,陈卓林明确传达出雅居乐的拿地观——宁愿不拿,也不能错拿:“现在不能乱拿地,拿错地是很痛苦的一件事。下半年如果没有好地、好项目,我们到明年拿地。”

这样的拿地态度,与近年来雅居乐跑马圈地的形象略有出入。

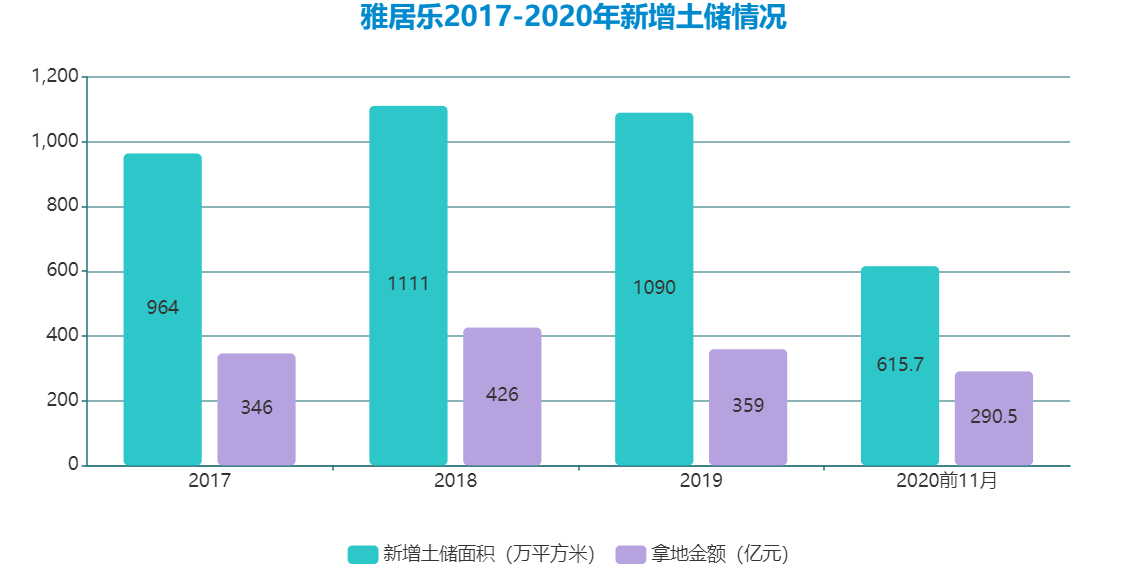

历经一段低潮期和恢复期之后,“华南五虎”雅居乐从前些年开始,尝试扭转掉队局面,开始在全国范围大揽地。2017年,新增土地储备总建面965万平方米,为上一年拿地总量的4倍;新增土储总地价346亿元,约为上一年的2倍。

尤其是在2018年,站在接近900亿门槛前,雅居乐决定冲刺千亿目标,发力土地市场。

数据来源:企业公告、观点指数整理

数据来源:企业公告、观点指数整理

可以窥见,过去三年间雅居乐的新增土储维持在千万平的级别,在行业中的扩储力度位列中上游。

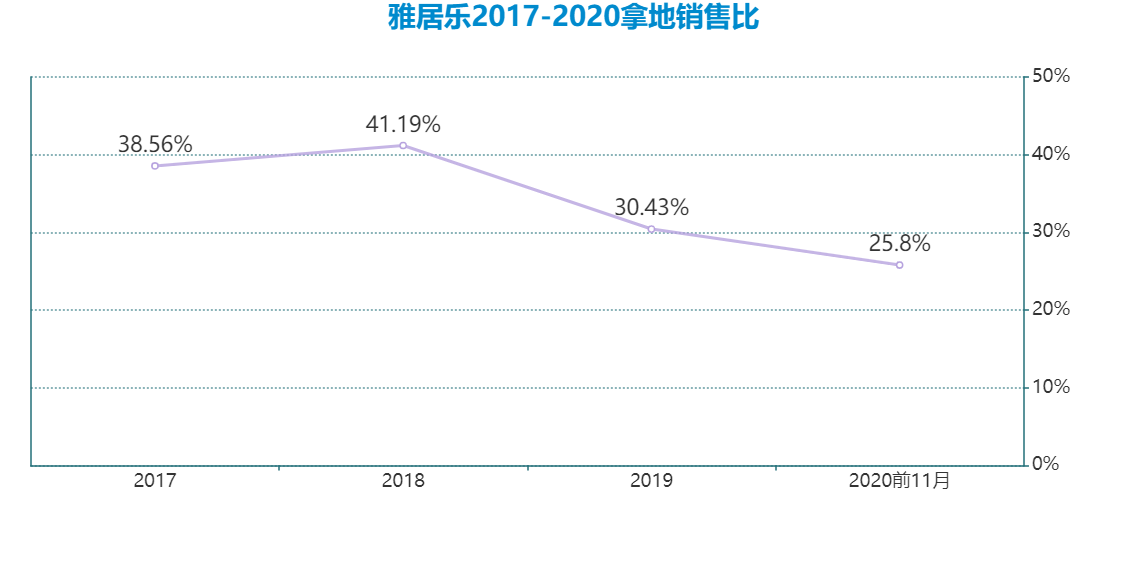

基于2019年359亿元的土储支出,2020年伊始,雅居乐给自己定下的买地预算是360亿元。

但突如其来的疫情与红线,让雅居乐勒紧了裤腰带。2020年以来,雅居乐在公开市场的身影并不多见,财报披露,截至6月30日新购置土地20宗,新增土储面积375万平方米,总地价139亿元,总货值604亿元。

另据观点指数统计,2020年全年,雅居乐新增土储面积664.2万平方米,权益总地价为227.05亿元。另据统计,截至11月雅居乐全口径拿地金额约为290亿元,占预算八成多,拿地销售比为25%,处于近年来较低的点。

数据来源:企业公告、观点指数整理

土储是房企发展的源头所在,一昧放缓土储增速并不是长久之计。用更少成本拿更多地、拿便宜地,这才是核心所在。

过去两年间,雅居乐开始通过产业小镇的模式进行拿地,且逐渐成为其重要的土储来源。

2020年上半年,雅居乐新获取产业小镇项目150万平方米,可售货值为140亿元,平均地价1768元/平方米,远低于上半年整体拿地均价3718元/平方米。

2020年以来,雅居乐还尝试了另一低成本拿地方式——城市更新。6月份,雅居乐成立城市更新集团,并由副总裁潘智勇、刘同朋共同出任城市更新集团联席董事长。

随着一二线公开市场土地价格上涨,城市更新如今已然成为房企的新战场。尤其在广州,200余个旧村启动改造为房企带来许多机会,同时也意味着更丰厚的开发利润。

雅居乐最早于2017年便参与了广州黄埔区域就城市更新领域展开合作,截至2019年底完成了10个项目的合作协议、5个项目的框架协议,锁定土地面积600万平方米。

成立城市更新集团之后,截至2020年底,雅居乐拿下广州鳌头镇岭南村旧改前期服务商。

对于雅居乐而言,这仍是一项需要时间和耐力培育的业务。

回到更熟悉的传统招拍挂这个主战场,既然改变不了高地价的现实,雅居乐选择找来“金主”分摊资金支出。

2020年7月7日,雅居乐大手笔斥资38.8亿拿下了中山翠亨新区马鞍岛一宗地块,成为中山总价新地王——这几乎是这一年来雅居乐拿地最为阔绰的时刻。

究其背后,因为拉来了险资平安进行股权合作。

“傍”上平安,可以说成为了雅居乐控制拿地成本的方式之一。与房企间的合作开发不同,平安在雅居乐项目中往往是一个财务投资者,不负责具体操盘,雅居乐仍旧可以按照自己的开发模式、产品特点进行拓张。

除了联合拿地,与平安的联动更深入到雅居乐过往一些项目。如于2018-2019连续两年,平安均出资入股雅居乐惠州若干项目,涉及惠州白鹭湖等。

红线之下的2020年,接近年末之时平安出手70亿注资雅居乐分布于海南、中山、扬州、清远、天津、郑州、惠州的七个项目,涉及总面积约176万平方米。

据观点地产新媒体统计,经过多次引资,雅居乐与平安合作的土储总面积达318万平方米;除了尚不知具体合作比例的中山地块,雅居乐累计获得平安资金支持超百亿元。

多元孵化

调节资金支出、利润成本的方式不止拿地,多元业务也是关键一环。

与大多数同行稳固基本盘的共识不同,雅居乐早早提出了向非房地产业务要规模、要利润的发展思路。

多元化,同样也是深深烙在这家华南房企身上的印记。

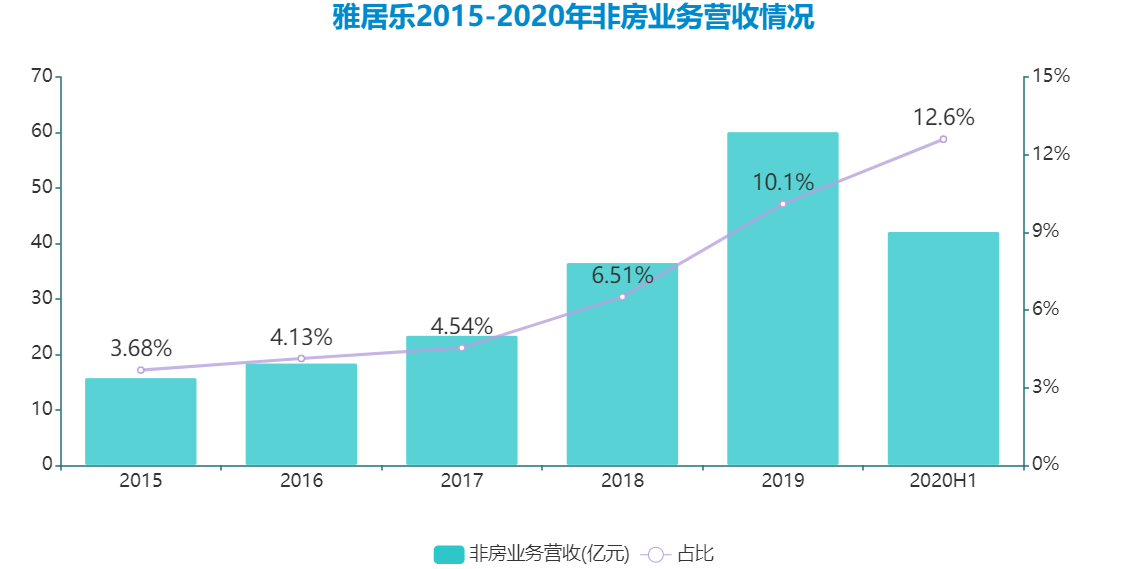

2015年,雅居乐集团初涉多元化发展,率先建立起雅生活、环保业务;2016年,全面启动多元化进程,将“雅居乐地产”更名为“雅居乐集团”;2018年,以“1+N”为发展策略进行架构调整。

直至2020年,雅居乐形成物业管理、环保、绿色生态景观服务及智慧装饰家居、商业、房管、城市更新六大板块并行运营的格局。

对发展多元化业务,陈卓林抱有一股“执念”。

2017年其曾立下宏愿,未来三到五年内非地产板块要占到整个雅居乐集团业绩的一半。此后几年间,言语间陈卓林均对外展露雅居乐的多元化雄心。

行程过半,雅居乐非房业务占比从最初3.68%提升至2020年上半年12.6%,距离目标50%还有一段距离,仍然不足以支撑起半壁江山。

数据来源:企业公告、观点指数整理

但这些看似每年不到5%增幅的非房业务,背后却倾注了雅居乐大量的资金投入。

雅居乐副总裁潘智勇曾透露,雅居乐2017-2019年的平均总投资在500亿元左右,其中大概400元投资到地产业务上,100亿元投资到非地产业务上,比例为4:1。

走到特殊的2020年,多元化难免成为严峻形势下冰封的业务模块之一。近期一投资者会议上,雅居乐就表示,2020年在多元化业务上提供的资金规模为几十亿,相比往年近百亿的支持减少许多。

虽然投资力度放缓,但于2020年雅居乐迎来其多元业务的重要节点——拆分第二个成熟度高、盈利能力强的业务。

2020年6月,雅居乐持有93.35%权益的雅城集团提交赴港招股书。

翻阅招股书可知,这一负责智能家装和园林等业务的平台,之所以成为分拆第二子,在于总体经营指标达到了一定规模。2019年度,雅城收入达50.92亿元,过去几年间年复合增长率为81.4%;期内录得利润8.22亿元,毛利13.01亿元,毛利率为25.5%。

虽目前盈利水平尚不及物业板块雅生活,但长期来看,对于增厚雅居乐整体利润水平或又是一个有力工具。

数据来源:企业公告、观点指数整理

潘智勇曾在回应观点地产新媒体关于雅城盈利能力时表示,雅城毛利率在20%到25%之间,净利率大概在10%到15%间,而未来上市以后将做得更好。

在他看来,雅城对于公司盈利水平是一个补充,“不能保证地产业务毛利永远这么高,是有往下走的可能性的。”

截至2020年上半年,因结算的海南区域项目同比增多,雅居乐整体毛利率回升至34.4%。但有管理层也表示,未来雅居乐毛利水平会维持在30%左右。

同时,在2020年环境下,分拆多元业务对于雅居乐而言,或许意味着更重要的使命——降负债,筹资金。

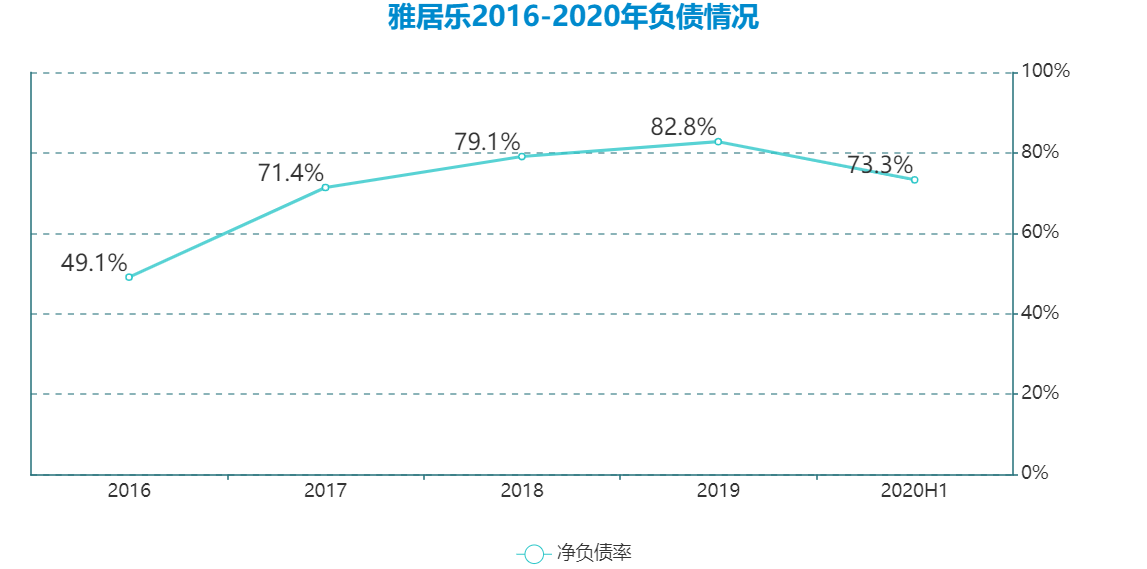

基于上述提到的高强度土地扩张,以及多元业务投资与收入预期之间的不平衡,这几年雅居乐的现金与负债压力随之上升。

2016年,雅居乐净负债率为49.1%,自2017年起一路攀升,至2019年底上涨至82.8%。

数据来源:企业公告、观点指数整理

雅居乐前首席财务官张森曾指出:“2020年开始负债率会下降。当其它多元化业务更大的时候,负债率就会降下来。”

从数据可看到,在上述多方面因素作用下,2020年上半年,雅居乐净负债率降至73.3%。

这也映射了雅居乐分拆多元化业务背后的发展逻辑——一方面减少现金投入,改善负债;另一方面拆分业务独立融资,加速业务拓展,提高利润空间。

“成熟一个,分拆一个。”这是雅居乐目前对于多元业务的开放态度。

雅城之后,雅居乐可能分拆上市的板块有两个,一个是环保业务,另一个是2020年大力推进的代建业务。

2020年7月,雅居乐房管集团宣布,进军轻资产开发两年间累计签约29个代建项目,货值突破千亿达1036亿元。

据悉,雅居乐目前代建业务模式为按照销售金额收费,品牌费为5-8%甚至更高。副总裁王海洋也于2020年中报会上表示,因为属于轻资产,代建利润率普遍比较高,净利润率一般情况下在50%以上。

永续的债

不管是减投资还是控成本,一定程度上都是策略性应对问题,若想根本性地提升现金、负债情况,关键还在于提升销售及回款。

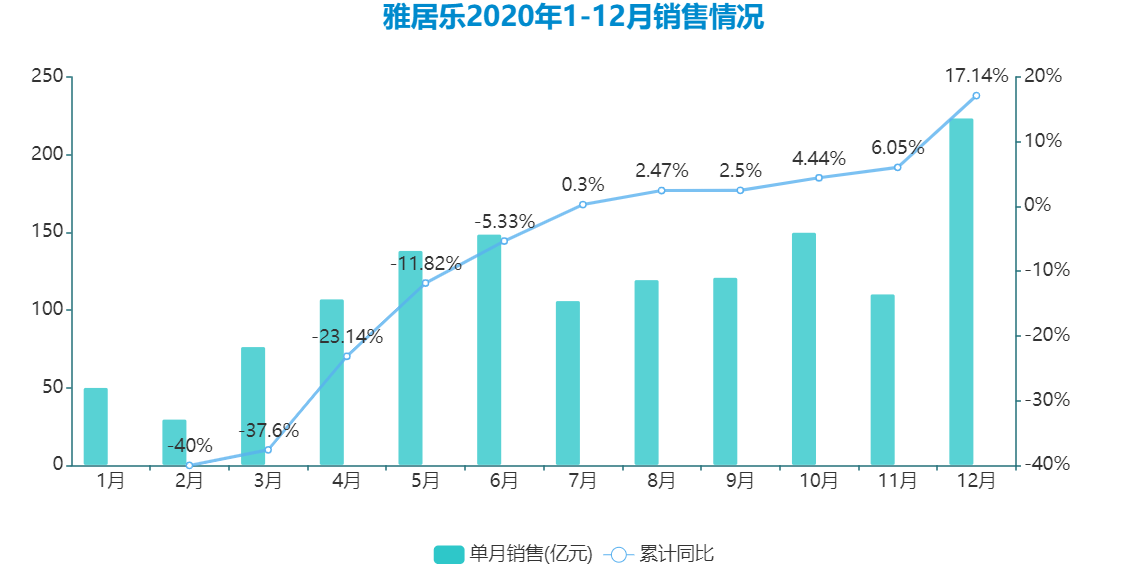

回看2020年,雅居乐于年初遭遇疫情当头一棒,2月份单月销售同比腰斩,累计销售跌幅达到40%。

数据来源:企业公告、观点指数整理

此后随着市场复苏,雅居乐单月销售录得上百亿,累计销售也实现回正。到11月的时候,录得合约销售金额1158.2亿元,同比增长6.05%。

6%的增速明显在千亿房企阵营里有些落后,于是也可窥见,在最后一个月,雅居乐冲击销售,单月实现合约销售总金额223.7亿元,同比增长高达166.78%;这也使得全年合约销售达1381.9亿元,同比增长17.14%,目标完成率115%。

虽成功达标,但若将观察纬度拉长——自逼近千亿后,雅居乐近两年销售步伐略略显谨慎与乏力。

如2018-2019年,雅居乐不到15%的增速相比同行略显逊色。观点指数发布的2019年房地产销售TOP100榜单显示,TOP21-30阵营房企平均同比增长率为25.11%。

数据来源:企业公告、观点指数整理

其中原因不难猜出,“成也萧何,败也萧何”,多年来这家房地产公司的成败兴衰一直与海南市场密切相关。

尤其在千亿前关键的2017年,清水湾销售近170亿元,占雅居乐全年销售超20%。

此后,因2018年海南实施全域限购、2019年再提严控房地产,雅居乐不管在销售、毛利方面都受到影响。2019年业绩会上,面对毛利率下降问题时,陈卓林直指,主要原因在于海南岛高毛利项目收入少了,贡献小了,拉低了整个毛利率水平。

值得一提的是,随着2020年海南省自贸港及免税新政出台,于11月雅居乐时隔两年再次落子海南摘得两幅土地。

海南房地产后市是否复苏尚未得知,但在雅居乐身上,过去两年海南调控的连锁反应还在持续着——从销售、毛利到现金、负债等。

2020年4月,穆迪、标普先后将雅居乐的评级展望从稳定下调为负面。其中穆迪指出,雅居乐为业务扩张而增加债务,导致信用指标趋弱;标普则表示,雅居乐的利润率或仍将面临土地成本上升和海南楼市限购政策带来的下行压力。

据悉,雅居乐也在投资者会议上透露,下调评级主要是源于2019年海南收入较低,各项指标都不乐观。

国际评级机构信用评级高低,可以说直接影响企业的海外融资,如境外发债的难易以及发债利率高低——这对于依赖融资杠杆来撬动发展的房企来说至关重要。

不过,以2020年上半年的数据观察,雅居乐借贷成本较2019年下降0.32个百分点至6.78%。有业内人士表示,融资成本走低或许有赖于上半年融资环境回暖,房企融资成本有所下降。但总体来看,评级下调对于后续雅居乐的利息成本有所挑战,从而进一步压缩利润空间。

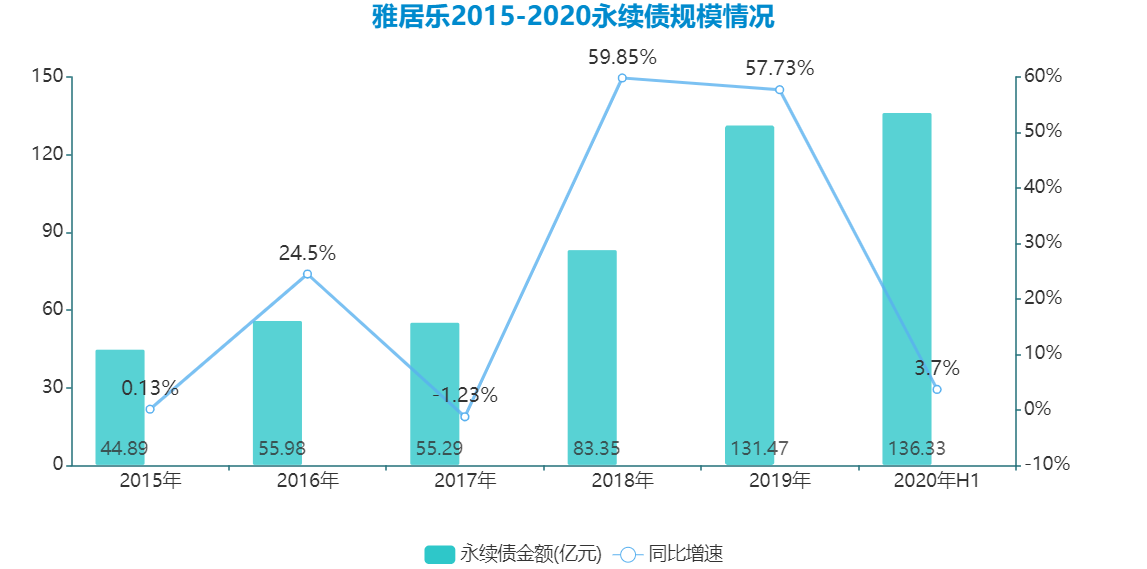

事实上,随着各类融资渠道收紧,雅居乐近年来对永续债极为热衷。

自2018年开始,雅居乐加大发行永续债力度,2019年接连发行了四笔总计14亿美元,占当年国内所有房企发行美元永续债规模的1/3,利率为7.75%至8.38%不等。

至2019年底,雅居乐永续债总规模攀升至135.67亿元,同比增长62.77%。

之所以青睐永续债,优点就在于这种融资方式集债性与股性为一体,按照会计规计入权益而非负债科目,可优化负债报表,进而反向提升债权融资空间。

另一面,永续债被视作企业利润黑洞,一旦时间拉长利息会跳涨得很快。据2020年中报披露,期内雅居乐63.39亿元利润总额中,永续资本证券持有人分得利润5.49亿元,占净利润的8.66%。

这意味着,股东应占利润比例相应会被压缩。

目前看起来,雅居乐似乎也在降低这一融资方式对于利润的损害;且有说法称,正是因为雅居乐永续债规模过高、影响了利润,才进而影响了机构评级。

数据来源:企业公告、观点指数整理

观点地产新媒体查阅财报获悉,截至上半年,2020年以来雅居乐并无来自发行永久资本证券所得款项净额;因此本金还是保持去年的134.29亿元规模,加上分派2.04亿元,截至6月30日永续债总规模为136.33亿元,比年初增加0.5%。

不可否认的是,上百亿永续债将是雅居乐负债上一个“潜藏的麻烦”,尤其在三道红线之下。

截至2020年上半年,雅居乐剔除预收款之后资产负债率为72.79%,现金短债比为0.95,踩中两条红线。唯一处于安全线内的是73.3%的净负债率;但若将永续债计入在内,实际上雅居乐净负债率将高达114%。

而近期投资者会上,雅居乐回答红线问题时表示:“我们与三道红线差距不大。”

来源:观点地产网